TEKNOLOJİ ODAKLI SANAYİ HAMLESİ YÜKSELEN YENİLİKÇİ TEKNOLOJİLER ÇAĞRISI AÇILDI!

1 Ağustos 2024

TEKNOGİRİŞİM ŞİRKETİ ÇALIŞANLARININ HİSSE EDİNİMLERİNDE VERGİ AVANTAJI!

2 Ağustos 2024Geçtiğimiz günlerde Yeni Vergi ve SGK düzenlemesinin içeriği ile alakalı sizleri bilgilendirmiştik. Bugün yayımlanan Resmi Gazete ile Vergi ve SGK düzenlemelerini içeren kanun yürürlüğe girmiştir. İlk kez uygulanacak kanunları da içeren düzenlemeyi sizler için özetledik.

5520 SAYILI KURUMLAR VERGİSİ KANUNUNDA DEĞİŞİKLİK:

• Emeklilik yatırım fonları hariç Kanunun 5/1-d maddesinde sayılan fon ve ortaklıkların kazançlarının kurumlar vergisi istisnasından yararlanabilmesi, bu fon ve ortaklıkların sahip oldukları taşınmazlardan (ticari mal niteliğindekiler dahil) elde ettikleri kazançların en az %50’sinin, elde edildiği hesap dönemine ilişkin kurumlar vergisi beyannamesinin verilmesi gereken ayı izleyen ikinci ayın sonuna kadar kâr payı olarak dağıtılması şartına bağlanmaktadır. (1/1/2025 tarihinden itibaren elde edilen kazançlara uygulanmak üzere)

• Kanunun 5/1-d maddesindeki istisnadan yararlanamayan fon ve ortaklıklardan kurumların elde ettikleri kar payları kurumlar vergisinden müstesna kılınmıştır. (1/1/2025 tarihinden itibaren elde edilen kazançlara uygulanmak üzere)

• Vergi güvenliğinin sağlanması ve kayıt dışılığın azaltılmasına yönelik olarak; 6563 sayılı Kanun hükümlerine göre aracı hizmet sağlayıcılarının ve elektronik ticaret aracı hizmet sağlayıcılarının, mezkûr Kanun kapsamındaki faaliyetleri dolayısıyla hizmet sağlayıcılarına ve elektronik ticaret hizmet sağlayıcılarına yaptıkları ödemeler KVK 15. Maddeye göre tevkifat kapsamına alınmıştır.

• Belirli sektör ve faaliyet konuları itibariyle mal ve hizmet alımlarına ilişkin tam mükellef kurumlara yapılan ödemeler üzerinden tevkifat yapılmasına ilişkin olarak Cumhurbaşkanına yetki verilmektedir. (1/1/2025 tarihinde yürürlüğe girecektir.)

• Vergi güvenliğinin sağlanması ve kayıt dışılığın azaltılmasına yönelik olarak; 6563 sayılı Kanun hükümlerine göre aracı hizmet sağlayıcılarının ve elektronik ticaret aracı hizmet sağlayıcılarının, mezkûr Kanun kapsamındaki faaliyetleri dolayısıyla Türkiye’de iş yeri veya daimi temsilcisi bulunan hizmet sağlayıcılarına ve elektronik ticaret hizmet sağlayıcılarına yaptıkları ödemeler KVK 30. Maddeye göre tevkifat kapsamına alınmıştır. (1/1/2025 tarihinde yürürlüğe girecektir.)

• Belirli sektör ve faaliyet konuları itibariyle mal ve hizmet alımlarına ilişkin Türkiye’de iş yeri veya daimi temsilcisi bulunanlara yapılan ödemeler üzerinden tevkifat yapılmasına ilişkin olarak Cumhurbaşkanına yetki verilmektedir. (1/1/2025 tarihinde yürürlüğe girecektir.)

• 3996 sayılı Kanuna göre yap-işlet-devret modeli çerçevesinde gerçekleştirilen projeler ile 6428 sayılı Kanuna göre kamu özel iş birliği modeli çerçevesinde yürütülen projelerde faaliyette bulunan kurumların kazançlarına ilişkin normal kurumlar vergisi oranı %25’den %30’a çıkarılmaktadır. ( 2025 yılı ve izleyen vergilendirme dönemlerinde elde edilen kazançlara, özel hesap dönemine tabi olan kurumların ise 2025 takvim yılında başlayan özel hesap dönemi ve izleyen vergilendirme dönemlerinde elde edilen kazançlarına uygulanmak üzere yayımı tarihinde yürürlüğe girecektir.)

• Kanunda Yurt içi asgari kurumlar vergisi başlığıyla yeni bir vergi güvenlik müessesesi getirilmektedir. Bu müessese ile kurumların hesapladıkları kurumlar vergisinin indirim ve istisnalar düşülmeden önceki kurum kazancının (hesap dönemi sonundaki ticari bilanço kârına kanunen kabul edilmeyen giderlerin eklenmesiyle bulunan tutar) %10’undan az olamayacağı hüküm altına alınmaktadır. Yurt içi asgari kurumlar vergisi hesaplanırken bazı indirim ve istisnaların düşülmesine izin verilirken, yeni uygulama öncesi alınmış olan teşvik belgelerindeki yatırıma katkı tutarlarının kullanılması nedeniyle 32/A maddesi hükmüne istinaden ilgili hesap döneminde alınmayan vergi yurt içi asgari vergiden indirilmektedir. Ayrıca Payları Borsa İstanbul Pay Piyasasında ilk defa işlem görmek üzere en az %20 oranında halka arz edilen kurumlara, ihracat faaliyetinden elde edilen kazançlara ve imalat faaliyetinden elde edilen kazançlara sağlanan indirimli kurumlar vergisi nedeniyle alınmayan kurumlar vergisi yurt içi asgari vergiden indirilmektedir. ( 2025 yılı ve izleyen vergilendirme dönemlerinde elde edilen kazançlara, özel hesap dönemine tabi olan kurumların ise 2025 takvim yılında başlayan özel hesap dönemi ve izleyen vergilendirme dönemlerinde elde edilen kazançlarına uygulanmak üzere yayımı tarihinde yürürlüğe girecektir.)

• Dünya genelinde elde ettikleri yıllık konsolide hasılatı 750 milyon Avro karşılığı Türk Lirasını aşan çok uluslu işletmelere asgari düzeyde kurumlar vergisi uygulanmasını amaçlayan yerel ve küresel asgari tamamlayıcı kurumlar vergisi düzenlemesi getirilmektedir. Söz konusu düzenleme büyük çok uluslu işletmelerin elde ettikleri kazançları üzerinden hesaplanan toplam verginin asgari kurumlar vergisi oranına (%15) eşitlenmesini amaçlayan ilave bir vergileme sistemini beraberinde getirmektedir.( 2024 yılı ve izleyen vergilendirme dönemlerinde elde edilen kazançlara, özel hesap dönemine tabi olan kurumların ise 2024 takvim yılında başlayan özel hesap dönemi ve izleyen vergilendirme dönemlerinde elde edilen kazançlarına uygulanmak üzere yayımı tarihinde yürürlüğe girecektir.)

3218 SAYILI SERBEST BÖLGELER KANUNUNDA DEĞİŞİKLİK:

• 1/1/2025 tarihinden itibaren elde edilen kazançlara uygulanmak üzere, Serbest bölgelerde faaliyet gösteren kurumların yurt içine yaptıkları satışlardan elde edilen kazançlara tanınan istisna ise kaldırılmaktadır.

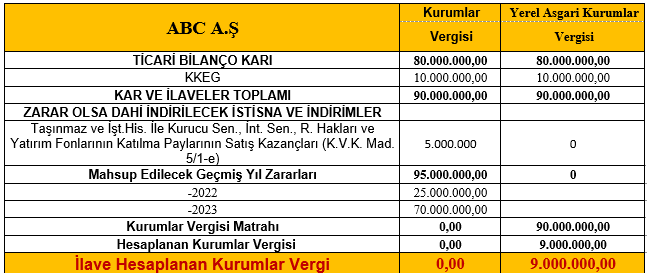

Yurtiçi Asgari Kurumlar Vergisi Uygulamasına Yönelik Örnek Beyanname özetlerini aşağıda bulabilirsiniz.

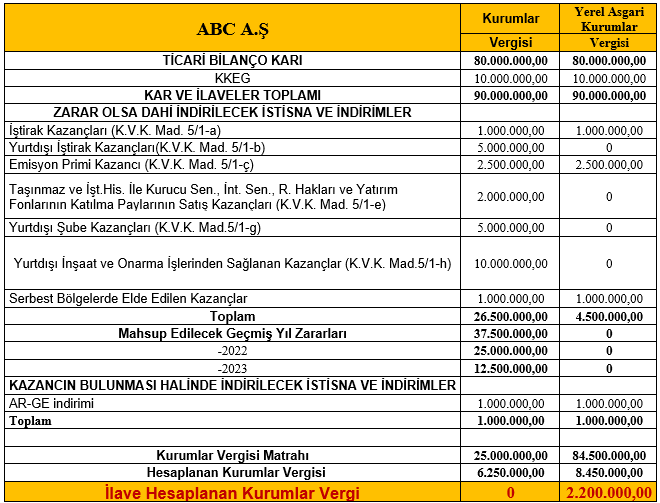

A). Serbest Bölge Kazanç İstisnası Ve Diğer İstisnalar İle AR-GE indiriminden Yararlanan Kurumlar Vergisi Mükellefine İlişkin Beyanname Özeti

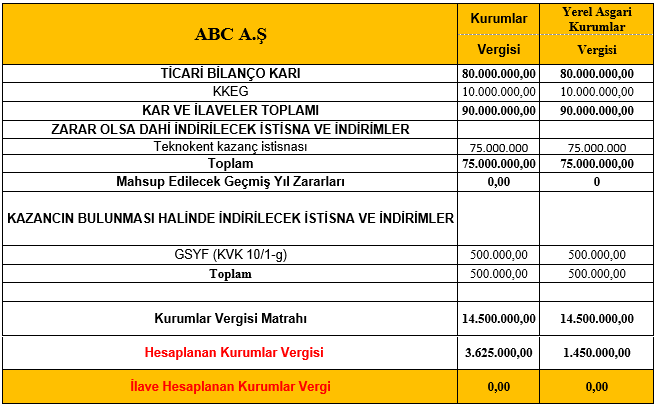

B). Teknokent kazanç istisnası ve GSYF İndiriminden Yararlanan Kurumlar Vergisi Mükellefine İlişkin Beyanname Özeti

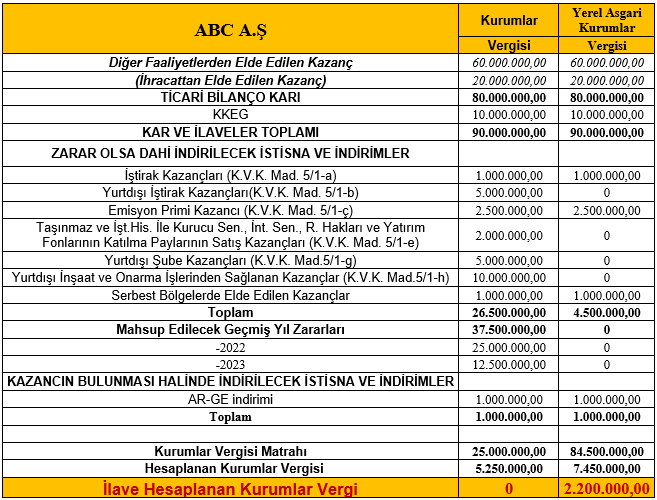

C). İhracattan Elde Edilen Kazancı Nedeniyle İndirimli Kurumlar Vergisi Uygulamasından Yararlanan Kurumlar Vergisi Mükellefine İlişkin Beyanname Özeti

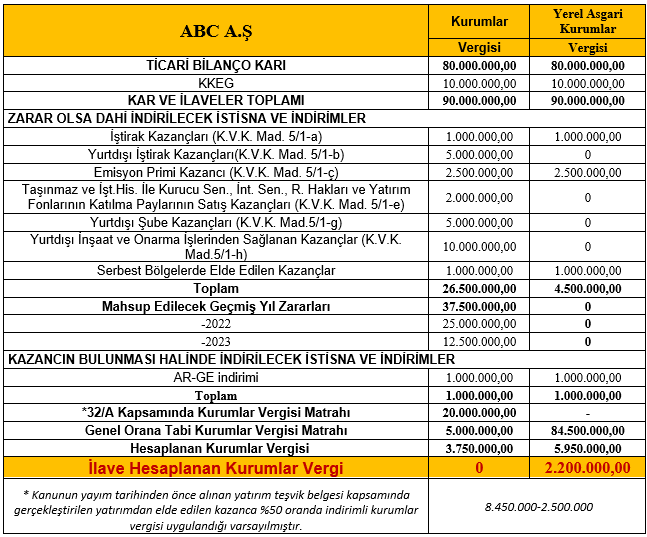

D). Kanunun Yürürlük Tarihinden Önce Temin Edilen Yatırım Teşvik Belgesi Kapsamında Gerçekleştirilen Yatırımdan Elde Edilen Kazanca %50 Oranda İndirimli Kurumlar Vergisi Uygulamasından Yararlanan Kurumlar Vergisi Mükellefine İlişkin Beyanname Özeti

E). İstisna Kazanç Ve Geçmiş Yıl Zararından Kaynaklı Kurum Matrahı Çıkmayan Kurumlar Vergisi Mükellefine İlişkin Beyanname Özeti

193 SAYILI GELİR VERGİSİ KANUNUNA İLIŞKİN DEĞIŞİKLİKLER:

• Sanayi ve Teknoloji Bakanlığınca belirlenen kriterlere göre teknogirişim şirketi niteliğini haiz işverenlerce hizmet erbabına bedelsiz veya indirimli olarak verilen ve ücret niteliğinde kabul edilen pay senetlerinin, verildiği tarihteki rayiç değerinin o yıldaki bir yıllık brüt ücret tutarını aşmayan kısmının hizmet erbabının bu pay senetlerini elde tuttuğu süreye bağlı olarak belli bir oranı gelir vergisinden müstesna kılınmaktadır. (02.08.2024 tarihinde yürürlüğe girmektedir.)

• Kurumlar vergisi mükellefleri de dahil olmak üzere, ticari veya serbest meslek faaliyetleri yönünden mükellefiyeti olanların gerçek hasılatlarının tespitine yönelik vergi güvenlik müessesi ihdas edilmektedir. Düzenleme ile yukarıda belirtilen mükellef nezdinde gerçekleştirilecek yoklamalar neticesinde günlük ve aylık hasılatlar tespit edilerek, bu hasılatlar ile mükellef tarafından ilgili dönemde beyan edilen hasılatlar arasında %20 oranında farklılık bulunması hainde izaha davet müessesinin çalıştırılması sağlanmaktadır. (01.01.2025 tarihinde yürürlüğe girecektir.)

• Vergi güvenliğinin sağlanması ve kayıt dışılığın azaltılmasına yönelik olarak; 6563 sayılı Kanun hükümlerine göre aracı hizmet sağlayıcılarının ve elektronik ticaret aracı hizmet sağlayıcılarının, mezkûr Kanun kapsamındaki faaliyetleri dolayısıyla hizmet sağlayıcılarına ve elektronik ticaret hizmet sağlayıcılarına yaptıkları ödemeler GVK 94. Maddeye göre tevkifat kapsamına alınmıştır. (01.01.2025 tarihinde yürürlüğe girecektir.)

• Belirli sektör ve faaliyet konuları itibariyle mal ve hizmet alımlarına ilişkin gerçek kişilere yapılan ödemeler üzerinden tevkifat yapılmasına ilişkin olarak Cumhurbaşkanına yetki verilmektedir.(01.01.2025 tarihinde yürürlüğe girecektir.)

3065 SAYILI KATMA DEĞER VERGİSİ KANUNUNA İLİŞKİN DEĞİŞİKLİKLER:

• Deniz ve hava taşıma araçları için liman ve hava meydanlarında yapılan hizmetler KDV’den müstesna olup, gezi, eğlence, spor ve amatör balıkçılık gibi faaliyetlerde kullanılan araçlar, özel tekne ve yatlar, deniz taşıma aracı olarak kabul edilmemektedir. (01.09.2024 tarihinden itibaren geçerli olacaktır.)

• 4458 Sayılı Gümrük Kanunun 167’inci maddesinin 3 numaralı bendi kapsamında gümrük vergisinden muaf olup 3065 Sayılı Kanunun 13/f maddesi kapsamı dışındaki eşyanın ithalinde KDV istisnası uygulanmayacaktır. (01.11.2024 tarihinden itibaren geçerli olacaktır.)

• 4458 Sayılı Gümrük Kanunun 167’inci maddesinin 12 numaralı bendinin a alt bend kapsamında gümrük vergisinden muaf olup 3065 Sayılı Kanunun 17/4-s maddesi kapsamı dışındaki eşyanın ithalinde KDV istisnası uygulanmayacaktır. (01.11.2024 tarihinden itibaren geçerli olacaktır.)

• Şirketlerin birleşme, devir ve bölünme işlemleri dolayısıyla faaliyetini bırakan, bölünen veya infisah eden mükelleflerce yüklenilen ve indirilemeyen vergiler, faaliyete başlayan veya devir ve bölünme sonrasında devredilen veya bölünen kurumların varlıklarını devralan mükellefler tarafından indirim konusu yapılabilmesi için zamanaşımı süreleri ile bağlı olmaksızın yapılacak vergi incelemesi şartı aranmaktadır. (02.08.2024 tarihinden itibaren geçerli olacaktır.)

• Beş takvim yılı süresince indirim yoluyla giderilemeyen KDV’nin, indirim KDV hesaplarından çıkarılarak özel bir hesaba alınması, mükellefin talebine bağlı olarak yapılacak vergi incelemesi sonucuna göre gelir veya kurumlar vergisinin tespitinde gider olarak dikkate alınması mümkün kılınmaktadır. (01.01.2030 tarihinden itibaren geçerli olacaktır.)

• KDV iadelerindeki esas usulün vergi incelemesi olduğu hükmolunmaktadır. (01.11.2024 tarihinden itibaren geçerli olacaktır.)

• 6/2/2023 tarihinde meydana gelen depremler nedeniyle genel hayata etkili afet bölgesi olarak kabul edilen yerlerde, genel bütçeli kamu idareleri ile yabancı devlet kurum ve kuruluşları arasında imzalanan protokol kapsamında genel bütçeli kamu idarelerine bağışlanmak üzere, konut, iş yeri, okul, öğrenci yurdu, hastane, ibadethane, kültür ve sanat merkezi, kütüphane gibi taşınmazların inşasına ilişkin yabancı devlet kurum ve kuruluşlarına 1/1/2024 tarihinden itibaren yapılan teslim ve hizmetler ile bu yerlerde genel bütçeli kamu idareleri ile yabancı devlet kurum ve kuruluşları arasında imzalanan protokol kapsamında genel bütçeli kamu idarelerine bağışlanacak konutların yabancı devlet kurum ve kuruluşlarına teslimi 31/12/2025 tarihine kadar katma değer vergisinden müstesnadır. Bu kapsamda yapılan teslim ve hizmetler nedeniyle yüklenilen vergiler, vergiye tabi işlemler üzerinden hesaplanan vergiden indirilir. İndirim yoluyla telafi edilemeyen vergiler bu Kanunun 32 nci maddesi hükmü uyarınca istisna kapsamında işlem yapan mükellefin talebi üzerine iade edilir.

4760 SAYILI SERBEST BÖLGELER KANUNUNDA DEĞİŞİKLİKLER:

• 4458 Sayılı Gümrük Kanunun 167’inci maddesinin 3 numaralı bendi ile 12 numaralı bendinin a alt bendi kapsamında gümrük vergisinden muaf eşya için 4760 Sayılı ÖTV Kanunun 7 maddesi kapsamında ithalat istisnası uygulanmayacaktır. (01.11.2024 tarihinden itibaren geçerli olacaktır.)

• ÖTV Kanununa ekli (III) sayılı listenin (B) cetvelinde yer alan bazı tütün mamullerinden alınmakta olan maktu vergi tutarına ilişkin asgari maktu vergi tutarının %20’sine kadar olan sınırlama kaldırılarak, birim ambalajda bulunan mamul için alınacak asgari maktu vergi tutan kadar maktu vergi alınabilmesine ilişkin yetki alınmaktadır. (02.08.2024 tarihinden itibaren geçerli olacaktır.)

213 SAYILI VERGI USUL KANUNUNA İLİŞKİN DEĞİŞİKLİKLER:

• Vergi Usul Kanununun 153/A maddesinde hükmolunan teminat uygulamasında teminat üst sınırı 10 milyon TL olarak belirlenmektedir. Diğer taraftan uygulamada teminat verme süresi bir aydan 60 güne çıkarılmaktadır. Teminatın süresinde verilmemesi halinde teminat alacağının tahakkuku ve bu alacağa gecikme zammı uygulamasına Anayasa Mahkemesinin ilgili hükmün iptal kararına uygun olarak son verilmektedir. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• Mükellef olmayanlar da tahsilat ve ödemelerin banka, benzeri finans kurumları veya posta idarelerince düzenlenen belgelerle tevsik etmeleri zorunluluğu kapsamına alınmaktadır. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• İnternet dâhil olmak üzere her türlü dijital ortamın reklam, ilan, satış ve kiralama gibi iktisadi ve ticari amaçlarla kullanıldığı hallerde erişim sağlayıcılara, içerik sağlayıcılara, yer sağlayıcılara ve sosyal ağ sağlayıcılara iktisadi ve ticari faaliyetlerine ilişkin bildirim verme yükümlülüğü ile başkalarına ait iktisadi ve ticari faaliyetlerin yapılmasına ilişkin bildirime konu bilgiler ile içerik sağlayıcılar tarafından üretilen ya da sağlanan bilgilerin aracı hizmet sağlayıcılar, elektronik ticaret aracı hizmet sağlayıcıları, erişim sağlayıcılar, yer sağlayıcılar ve/veya sosyal ağ sağlayıcılar tarafından alınması zorunluluğu getirilmesi hususlarında Hazine ve Maliye Bakanlığı’na yetki verilmektedir. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• Kıymetli madenler borsasında işlem gören kıymetli madenlerin değerleme ölçüsü borsa rayici olarak belirlenmektedir. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• Kıymetli madenlere dayalı fiziki ya da kaydi olarak açılan mevduat hesapları ile kredi hesapları da borsa rayici ile değerlenmektedir. Kıymetli maden ile olan mevduat veya kredi sözleşmelerine müstenit alacaklar ve borçlar değerleme gününe kadar hesaplanacak faizleriyle birlikte dikkate alınmaktadır. Bu kapsamdaki alacak ve borçlar da reeskont uygulamasında diğer alacak ve borçların reeskont uygulamasına ilişkin hükümler esas alınır. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• Vergi dairesinin bilgisi dışında mükellefiyet tesis ettirmeksizin kayıt dışı faaliyette bulunmak suretiyle vergi ziyaına sebebiyet verilmesi durumunda, kesilecek vergi ziyaı cezası %50 artırımlı uygulanmaktadır. Artırımlı vergi ziyaı cezası uygulaması aynı vergi türü ve dönemine ilişkin daha sonraki bir tarihte yeni bir tarhiyat yapılması durumunda da geçerli olmaktadır. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• Usulsüzlük cezaları artırılmaktadır. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• Fatura ve benzeri evrakların verilip alınmamasına ilişkin özel usulsüzlük cezalarının alt ve üst sınırında artışa gidilmektedir. Diğer taraftan bu fillere ilişkin özel usulsüzlük cezalarında bir takvim yılı içinde yapılan tespit sayısına göre artış gerçekleşmektedir. Özel usulsüzlük cezasına tabi fiillerin, belgeleri almak zorunda olanlar tarafından, idarenin bilgisine girmeden önce belgenin düzenlenmesi gereken süreyi takip eden beş iş günü içerisinde idareye bildirilmesi durumunda, alıcı adına özel usulsüzlük cezası kesilmeyecektir. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• Damga Vergisi ödenmemiş veya noksan ödenmiş kâğıtları, vergi ve cezası tahsil edilmeden tasdik eden veya örneklerini çıkarıp veren noterler adına kesilecek özel usulsüzlük cezası her bir kâğıt için 40 TL’den az olmayacaktır. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• Mükerrer Madde 355 ‘te düzenlenen cezalar artırılmaktadır. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• Uzlaşma ve tarhiyat öncesi uzlaşma müesseselerinin kapsamından vergi aslı çıkarılmaktadır. Uzlaşılan vergi cezalarına ilişkin 376. Maddenin 2. Fıkrasında yer alan indirim hükmü yürürlükten kaldırılmaktadır. Değişiklik öncesi uzlaşma başvuruları için önceki hükümler geçerlidir. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

6183 SAYILI KANUNA İLİŞKİN DEĞİŞİKLİK:

• 5018 sayılı Kamu Malî Yönetimi ve Kontrol Kanununa tabi kamu idareleri ile bu idarelere bağlı döner sermaye işletmeleri tarafından mahkeme ilamları ve icra emirleri üzerine yapılacak ödemeler için de vadesi geçmiş borcun bulunmadığına ilişkin belge aranılması zorunluluğu açıkça 6183 Sayılı Kanunun 22/A madde düzenlemesinde yerini almıştır. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

2577 SAYILI KANUNDA DEĞİŞİKLİK:

• İstinaf yoluna başvurulamayacak vergi davalarında, dava konusu sınır 5.000 TL’den 31.000 TL’ye çıkarılmıştır. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• Bölge İdare Mahkemelerince karar verilen ve konusu 120.000 TL’yi aşmayan vergi davaları Danıştay’da temyiz edilememektedir. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

• Bölge İdare Mahkemelerince karar verilen ve konusu 270.000 TL’yi aşıp 920.000 TL’yi aşmayan vergi davaları Danıştay’da temyiz edilebilmektedir. (02.08.2024 tarihinden itibaren yürürlüğe girecektir.)

5597 SAYILI KANUNDA DEĞİŞİKLİK:

• Yurt dışına çıkış harcı 50 TL’den 500 TL’ye çıkarılmış olup, harç her yıl bir önceki yıla ilişkin olarak belirlenen yeniden değerleme oranında artırılmak suretiyle uygulanmaktadır. ( 12.08.2024 tarihinden itibaren yürürlüğe girecektir. )

Her türlü soru ve görüşleriniz için bizlere info@sistemglobal.com.tr adresinden ulaşabilirsiniz.

Şirketinizin Kuruluşundan Globalleşmesine Kadar Her Adımda Sizinle Birlikte Yürüyoruz…